Cuando miremos hacia atrás dentro de una década, ¿cómo pensaremos en el mercado del litio actual?

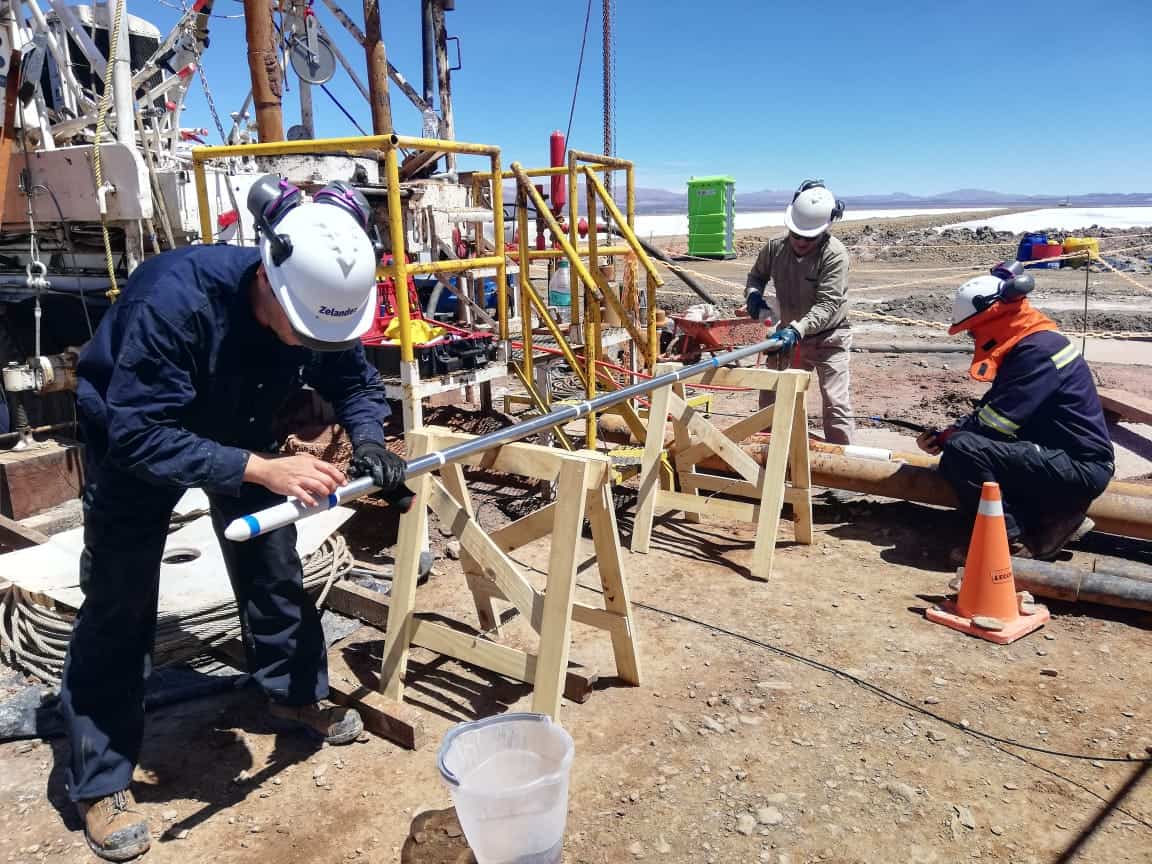

Creo que recordaremos el año 2024 como cuando la Extracción Directa de Litio (DLE) tuvo su primera prueba real en carretera tanto en América del Norte como en América del Sur. Recordaremos este año como cuando cambió la oportunidad del litio.

Reflexionemos entonces sobre lo que pensaremos del mercado del litio ahora, cuando miremos hacia atrás dentro de una década. En mi opinión, recordaremos el año 2024 como cuando la extracción directa de litio (DLE) tuvo su primera prueba real en carretera tanto en América del Norte como del Sur. Recordaremos este año como cuando cambió la oportunidad del litio.

En los últimos dos meses, se han encargado dos proyectos DLE, en Lake Charles, Luisiana, EE. UU. (IBAT) y Centenario-Ratones, Argentina (Eramet), con oportunidades factibles para trabajar a escala. Las plantas DLE en el sur de Arkansas y California son prometedoras, y muchos más conceptos se acercan a la fase comercial.

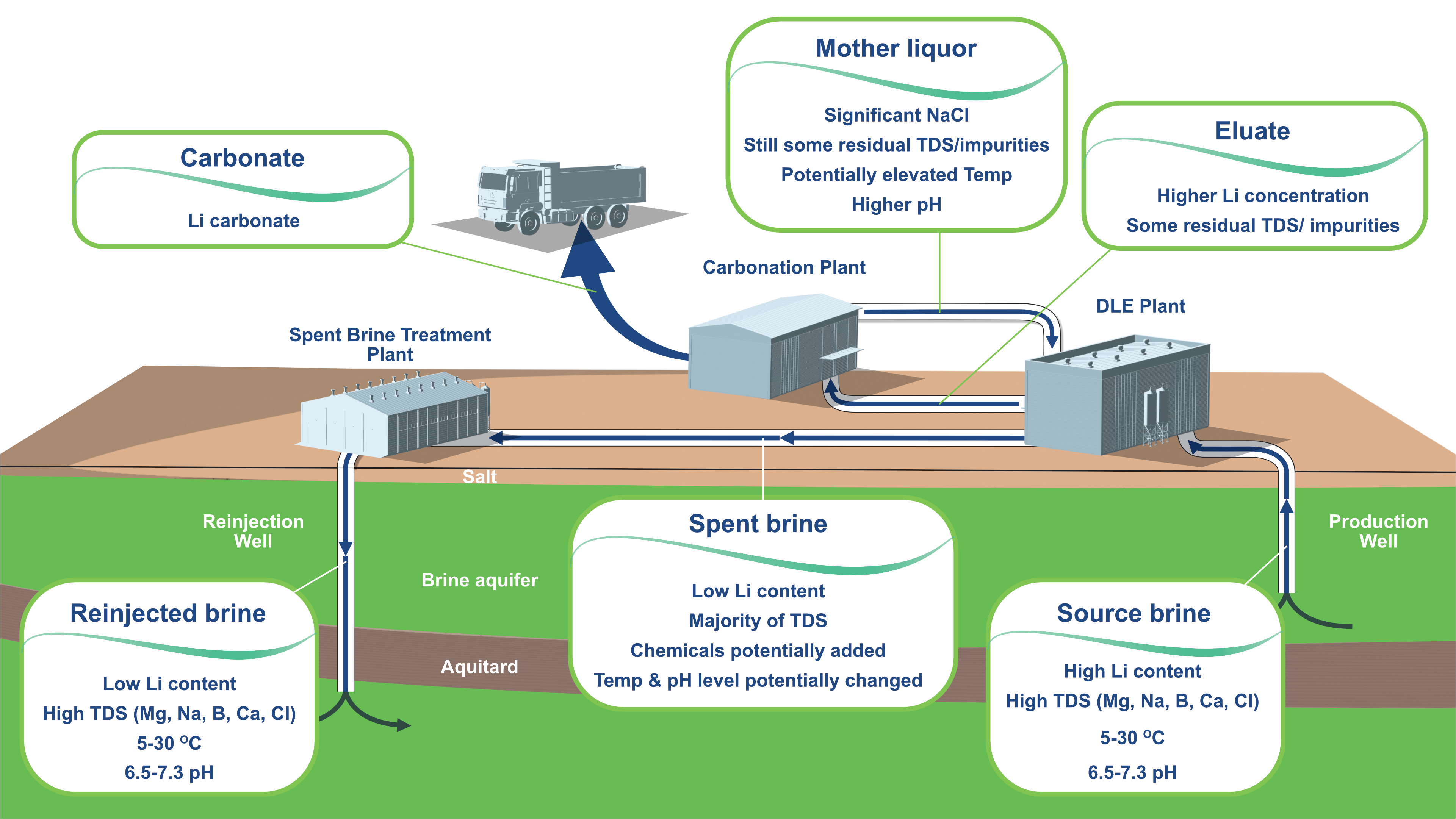

El cambio de estanques de evaporación a DLE en América del Sur creará inmediatamente un nuevo problema. Es un problema que tiene solución, con profundos conocimientos transferibles desde la industria del petróleo y el gas, pero de todos modos es un problema sustancial:

Sin evaporación, ¿adónde va todo ese líquido una vez extraído el litio?

El tema de la reinyección –o, como lo vemos, el “reciclaje de salmuera”– es el tema número uno en el sector de salmuera de litio de Chile, Argentina y Bolivia. Es el camino crítico.

Por el momento, cada proyecto está realizando sus esfuerzos de reciclaje de salmuera de forma individual, actuando en silos relativos. Y en su mayor parte los reguladores y legisladores están en el mar, sin un buen conocimiento de las mejores prácticas. Desde el nivel provincial hasta el nacional, hay pocos marcos o estándares que los mineros puedan seguir para reinyectar la salmuera gastada de manera responsable.

Pero como industria, no podemos darnos el lujo de seguir haciendo nuestras propias cosas de esta manera. Hay demasiado en juego.

Como comunidad de salmuera de litio, debemos reunirnos y discutir qué prácticas debe seguir nuestra industria. Eso es algo en lo que Zelandez está dispuesto a invertir.

Esta semana Zelandez publicó un documento técnico, con aportes de más de una docena de respetados actores de la industria, que aborda las mejores prácticas para el reciclaje y la reinyección de salmuera de litio gastada. El documento de 80 páginas, "Reciclaje de salmuera para un futuro más ecológico", contiene lo que se entiende como las primeras directrices para las mejores prácticas en salmuera de litio gastada. Albemarle, SQM, Eramet, Arcadium y Hatch se encuentran entre quienes lo han revisado y han aportado sus comentarios.

Aunque Zelandez ofrece un servicio especializado de reinyección de salmuera gastada desde 2023, este nuevo trabajo en colaboración con la industria ha resultado en un trabajo fundamental que no podríamos haber realizado solos. Estoy orgulloso de compartir el arduo trabajo de nuestro equipo de ingeniería y geociencias —Dr. Stuart Weston, Murray Brooker, Fernando Lourenco y Azul Moreno de Zelandez, junto con Stefan Walker de Summit Nanotech.

Una técnica de reinyección deficiente podría dañar las formaciones de salmuera y potencialmente tener repercusiones financieras y ambientales obvias. Al fin y al cabo, un buen reciclaje debe estar alineado con los principios de una gestión responsable y sostenible de los recursos. Lo increíblemente alentador que encontramos al desarrollar el documento técnico (junto con la industria) fue la mentalidad de aprendizaje de los propios ingenieros. Al igual que nosotros, están decididos a hacerlo bien.

Debido a la composición única de los diferentes depósitos de salmuera de litio, el diseño de un proceso de reinyección diferirá de un proyecto a otro. Al igual que DLE, no será un enfoque único para todos, pero eso no significa que no se deban compartir las mejores prácticas.

Mejorar el diseño de terminaciones de pozos para reinyección, por ejemplo, es sólo un cambio importante que debe llegar. Este es el tipo de cosas en las que deberíamos pensar, hablar y compartir.

Con ese fin, se necesita un grupo de trabajo técnico sobre reciclaje de salmuera, una especie de mesa redonda de la industria. En nuestra opinión, las consecuencias de que todos actúen solos no son una opción; hay mucho en juego. Queremos evitar arrepentimientos futuros asegurándonos de aprender unos de otros en lugar de repetir errores.

La buena noticia es que los profesionales de la industria de las salmueras de litio ya están asumiendo el desafío. El documento técnico se puede encontrar aquí.

El agradecimiento de Zelandez va a la Asociación Internacional del Litio y Fastmarkets, junto con Summit Nanotech, Albemarle, Arcadium, SQM, Eramet, Hatch, CTR, Power Minerals, Wood, WSP y Upflow.

Clint Van Marrewijik

August 20, 2024

Column

Andrea Bonetto

February 24, 2025

Column

En los últimos meses, una de las historias más importantes en los yacimientos de salmuera de Argentina ha sido la apertura de la planta de Extracción Directa de Litio (DLE) de Eramet en el Salar Centenario.

El proyecto, construido a través de una importante asociación con los pesos pesados del níquel y el acero chinos Tsingshan, es la primera vez que se ha utilizado un enfoque DLE completo para producir litio en Argentina. También es la primera instalación de litio que entra en producción en la provincia de Salta.

Las mineras francesas Eramet planean tener la planta completamente abierta para noviembre y esperan producir alrededor de 25.000 toneladas de carbonato de litio equivalente (LCE) para mediados de 2025. Para Argentina, la planta también llega en un momento en que su floreciente industria del litio está pasando de la segunda marcha a la tercera, y de manera notable.

Argentina produjo casi 50.000 toneladas métricas de carbonato de litio equivalente (LCE) en 2023, frente a las 37.000 de 2022. Los analistas optimistas predicen que superará a Chile como el segundo mayor productor de litio del mundo en 2027, mientras que los más conservadores sugieren que lo hará a principios de la década de 2030. Cualquiera de las trayectorias haría que las exportaciones de litio de Argentina valga miles de millones para finales de la década.

El panorama del litio está cambiando, pero Estados Unidos podría perder la oportunidad que presenta Argentina. La falta de un acuerdo de libre comercio de Estados Unidos con Argentina en virtud de la Ley de Reducción de la Inflación (IRA) podría obstaculizar gravemente el acceso a la próxima ola de suministro de litio de alta calidad de Argentina. En la actualidad, China recibe cuatro veces más litio argentino que Estados Unidos.

Es sin duda esencial que se establezca una nueva relación segura y mutuamente incentivada entre Estados Unidos y Argentina en materia de litio. De ello depende en gran medida la posición de Estados Unidos como actor importante en la cadena de suministro global de materiales para baterías.

“Estamos en una encrucijada importante en la relación de Estados Unidos con el litio argentino”, afirma Gene Morgan, director ejecutivo de Zelandez.

“En el resto de la década, Argentina se convertirá en un actor importante en la industria del litio, pero es necesario resolver algunos puntos importantes antes de que Estados Unidos pueda sacar ventaja de ello”.

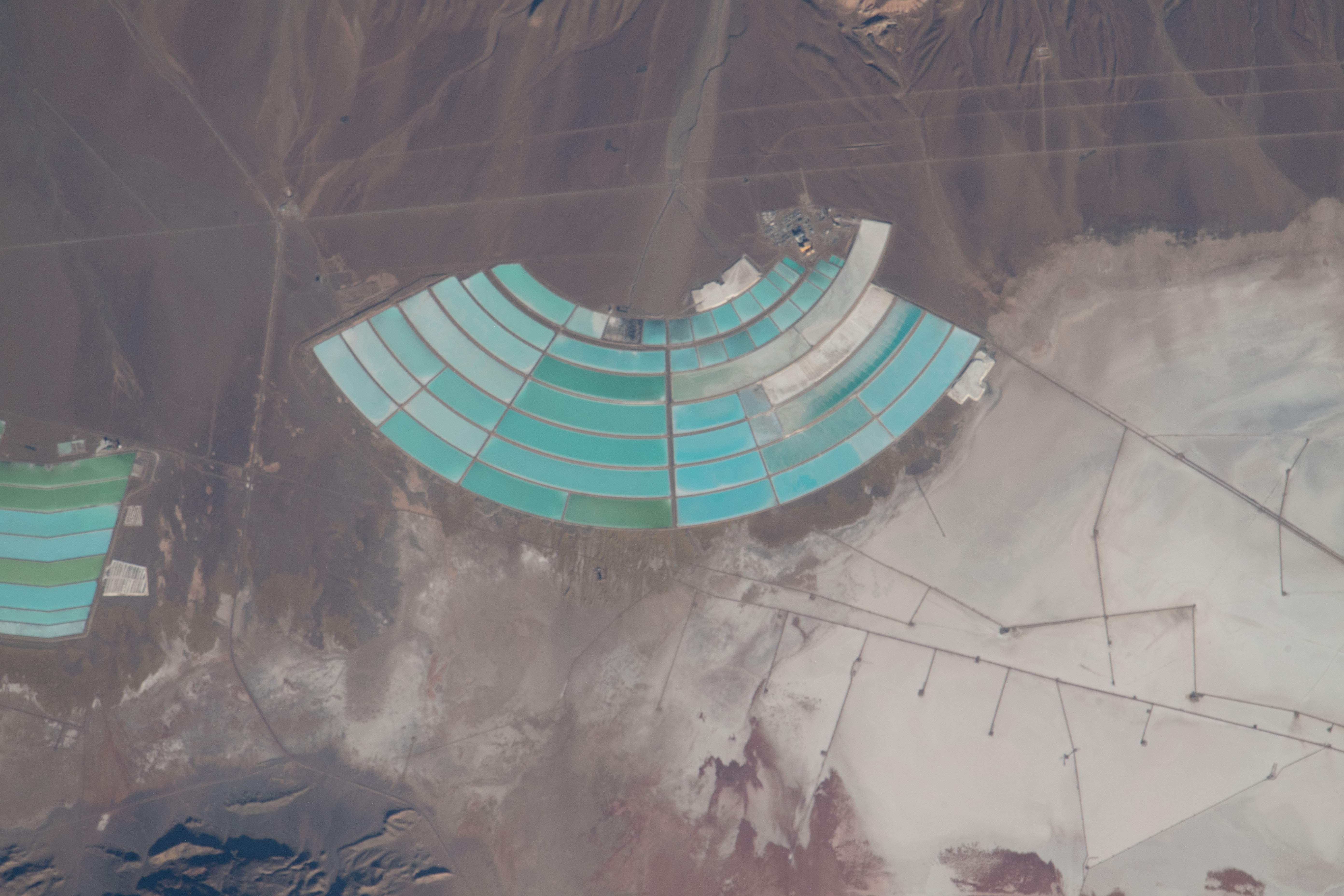

En 1997, Livent inauguró el primer proyecto de extracción de litio de la historia de Argentina en el Salar del Hombre Muerto. Utilizando un sistema híbrido que incorpora tanto estanques de evaporación como DLE temprano, la planta sigue produciendo hoy para Arcadium (formada a través de una fusión de Livent y Allkem).

Con la apertura de la planta de Eramet, cuatro proyectos están produciendo litio en Argentina. Arcadium también opera la planta Sales de Jujuy en el salar de Olaroz, mientras que una sociedad de Ganfeng y Lithium Argentina opera una en Cauchari-Olaroz. Tanto la operación de Olaroz como la de Cauchari-Olaroz son proyectos de estanques de evaporación completamente convencionales.

Se espera que Ganfeng, la minera china Zijin y la surcoreana Posco abran nuevas plantas en Argentina a fines de 2024, mientras que los pesos pesados de la minería Rio Tinto están en camino de abrir una planta piloto de DLE de 3000 toneladas en la provincia de Salta.

Seis proyectos de litio más se encuentran en las fases de factibilidad o prefactibilidad, mientras que decenas de mineras jóvenes se dedican a la exploración avanzada. En el contexto del panorama mundial actual del litio, el nivel de actividad es fuerte en Argentina.

“[A medida que] las minas de mayor costo, como las minas de lepidolita chinas, se desactiven debido a que no son rentables o sostenibles en el entorno actual, las salmueras argentinas estarán bien posicionadas para ocupar su lugar”, dijo a Mining.com.au Aaron Revelle, director ejecutivo de Pursuit Minerals, que tiene cinco concesiones en el salar argentino del Río Grande.

“El exceso de oferta en el mercado siempre es un riesgo para el crecimiento fuerte, pero, en el entorno de precios actual, las salmueras argentinas están bien posicionadas para un crecimiento sostenible a largo plazo”.

Al hablar del litio argentino, es importante contrastar su enfoque estatal con el de los vecinos Chile y Bolivia. Las tres naciones del “Triángulo del Litio” tienen relaciones estatales muy diferentes con el litio.

Durante las últimas tres décadas, la minería argentina se ha regido por la Ley de Inversión Minera de 1993. Entre otros incentivos, la ley ofrecía aranceles aduaneros estables, incentivos fiscales durante todo el proceso minero y ningún impuesto sobre los bienes de capital necesarios para la minería. Funcionó de la mano con la Ley de Inversión Extranjera, que hizo que los inversores internacionales recibieran el mismo trato que los nacionales en materia de minería.

El bajo límite de regalías de Argentina también ayudó. La Ley de Inversión Minera de 1993 estipula que el tres por ciento de todas las ganancias mineras se devuelven al estado, una cifra que un grupo de trabajo de gobernadores de provincias productoras de litio espera elevar al cinco por ciento. En comparación con un sistema de regalías progresivas aplicado por Chile que puede llegar al 40 por ciento, Argentina es un atractivo más lucrativo para la inversión extranjera. Antes de 1997, la minería argentina era practicada únicamente por quienes buscaban cobre, plata y oro.

Después de la reforma constitucional de 1994, todas las provincias argentinas eran propietarias de los recursos naturales de su territorio y recibían regalías mineras directamente. En Argentina, las agencias mineras provinciales tienen mucho poder, ya que supervisan quién recibe proyectos y qué estándares ambientales deben cumplirse.

“Desde el gobierno nacional hasta las provincias con las que tratamos en el noroeste, está claro que quienes están en el poder en Argentina se toman muy en serio la salud del sector del litio”, dice Morgan. “El nivel de pragmatismo y pensamiento a largo plazo que hemos encontrado es muy alentador”.

Descrito como el primer gran triunfo legislativo de Milei desde que fue elegido en diciembre pasado, el Régimen de Incentivo para Grandes Inversiones (RIGI) recientemente aprobado se basa en el marco fiscal existente en Argentina que favorece a las mineras.

Benchmark informa que la nueva legislación ofrece a las nuevas mineras una exención del impuesto a la renta del diez por ciento, una exención de 30 años de nuevos impuestos, un impuesto reducido a los dividendos, una exención de los derechos de importación sobre los activos de capital y una exención de tres años de los derechos de exportación.

Durante los dos primeros años, los proyectos pueden liquidar el 80 por ciento de sus ingresos en dólares a través del mercado cambiario oficial. Después de cuatro años, se reduce a cero. La actual regalía del tres por ciento de la Ley de Inversión Minera se mantendrá fija. La australiana BHP y la canadiense Lundin Mining han surgido como los primeros beneficiarios del RIGI gracias a su reciente adquisición de Filo Corp para extraer cobre, oro y plata en Argentina.

“Para los mineros, [el] RIGI garantiza los beneficios de la estabilidad durante 30 años, un factor crucial en un país con una historia de dramáticos cambios económicos y políticos que afectan la inversión extranjera”, dice Federico Gay, analista principal de litio en Benchmark.

“El RIGI podría representar un punto de inflexión en la historia del litio de Argentina”, dice Flavia Royon, exsecretaria de Minería argentina y directora de Zelandez.

“Un sector minero saludable depende de pensar a largo plazo, y este proyecto de ley se basa en esa idea. Crea un escenario de beneficio mutuo para todos los involucrados en nuestra industria del litio y asegura nuestro papel como un actor importante en la transición energética global”.

Actualmente, el IRA impide que Estados Unidos aproveche plenamente el RIGI y la trayectoria ascendente de Argentina. Diseñado para acelerar la transición energética estadounidense y aumentar la inversión en la minería de materias primas para baterías, el proyecto de ley de 2022 incluye créditos fiscales para vehículos eléctricos para los consumidores siempre que los componentes de las baterías se hayan obtenido en Estados Unidos o en países socios de libre comercio.

Para obtener el crédito fiscal por minerales críticos de 3.750 dólares, al menos el 50 por ciento (que aumentará al 80 por ciento en 2027) de los minerales críticos contenidos en las baterías de los vehículos eléctricos deben extraerse o procesarse en Estados Unidos o en un país con el que haya un tratado de libre comercio. A diferencia de otros productores de litio como Australia y Chile, Argentina no tiene un tratado de libre comercio con Estados Unidos.

En última instancia, las normas de la IRA sobre entidades extranjeras de interés (FEOC, por sus siglas en inglés) son el mayor obstáculo. Las estipulaciones establecen que las baterías de vehículos eléctricos estadounidenses con minerales críticos extraídos, procesados o reciclados en países con FEOC (China, Rusia, Corea del Norte o Irán) o por una empresa con más del 25 por ciento de participación en la FEOC en un tercer país no serán elegibles para los créditos en absoluto.

China tiene un papel importante en la industria del litio de Argentina, con Ganfeng, Tianqi Lithium y CATL como actores importantes y de largo plazo. Entre 2020 y 2023, las empresas chinas de litio invirtieron 3.200 millones de dólares en proyectos argentinos. Aunque la incertidumbre del mercado ha hecho que muchas mineras occidentales reduzcan sus operaciones este año, la estabilidad financiera de China en los yacimientos de salmuera de litio de Argentina es digna de mención.

Las inversiones chinas en los yacimientos de salmuera argentinos han dado sus frutos. El año pasado, el 43 por ciento del litio producido se destinó a China, el 25 por ciento a Japón y el 11 por ciento a Corea del Sur. Solo el 11 por ciento se dirigió a Estados Unidos.

Aunque algunos han sugerido que Argentina debería diversificar la propiedad de las minas de litio más allá de la FEOC para aprovechar el IRA, de hecho es Estados Unidos el que tiene la responsabilidad de actuar primero y poner a Argentina bajo su paraguas de minerales críticos.

Ha habido algunas señales positivas de que Estados Unidos está haciendo precisamente eso. En julio de 2023, la Corporación Financiera Internacional (el brazo de inversión privada del Banco Mundial), con sede en Estados Unidos, proporcionó un préstamo de hasta 180 millones de dólares para el proyecto de litio Sal de Vida de Allkem en la provincia de Catamarca. Arcadium ahora lo administra.

Argentina fue nombrada recientemente nuevo miembro de la Asociación de Seguridad Mineral (MSP, por sus siglas en inglés) liderada por Estados Unidos, un foro que promueve la “relocalización de recursos minerales estratégicamente importantes como el litio”. El mes pasado, Estados Unidos se acercó a Indonesia, que tiene grandes reservas de minerales cruciales para la transición energética como el níquel, para unirse a la MSP.

La membresía de Argentina en la MSP la acerca a Estados Unidos en un sentido geoestratégico, alineándose con el enfoque de política exterior mucho más favorable a Estados Unidos de la nación sudamericana bajo Milei.

Aunque se considera poco probable un acuerdo de libre comercio completo entre Estados Unidos y Argentina, se ha sugerido un acuerdo comercial más limitado “al estilo de Japón”. El acuerdo negociado por la administración Trump con Japón, centrado en determinados productos agrícolas e industriales, demuestra el potencial de crear un canal comercial específico para cada necesidad. Aunque las negociaciones se describieron como “estrechas” hace más de un año, las dos naciones aún no han llegado a un acuerdo.

La producción está aumentando en el Salar Centenario, mientras que más plantas en el noroeste de Argentina pronto aparecerán en los titulares anunciando su puesta en servicio. El reloj del litio de Argentina comienza a sonar cada vez más fuerte para los Estados Unidos

“Argentina le está diciendo al mundo ‘cuando se trata de minería de litio, estamos listos para hacer negocios’, dice Royon. “Estoy seguro de que nuestros socios en la transición energética en todo el mundo responderán de la manera correcta”.

Ben Stanley

September 16, 2024

Feature

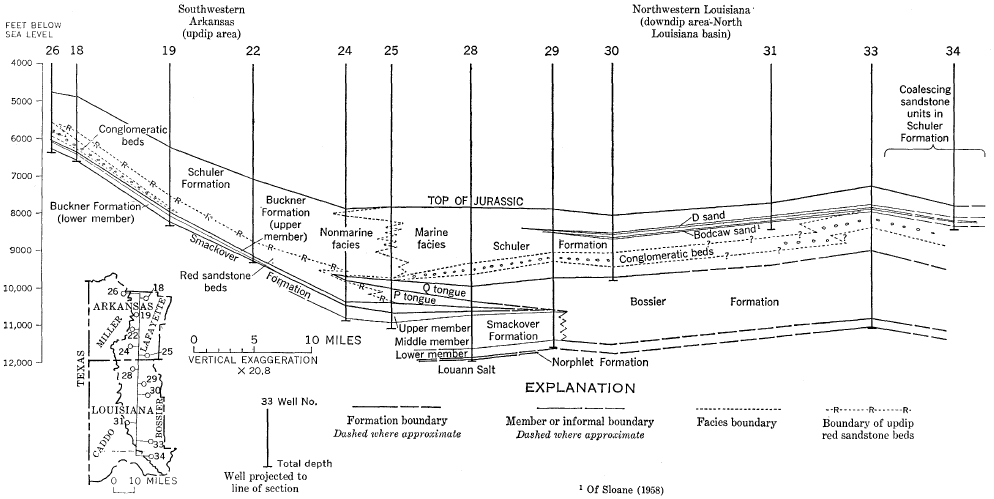

Cuando se trata de la industria de salmuera de litio de rápido crecimiento en Estados Unidos, hay pocos lugares más importantes que el condado de Union, Arkansas.

Ubicado en la frontera con Luisiana, el condado más grande de Arkansas se encuentra sobre la Formación Smackover, un área geológica de tres estados que ha proporcionado petróleo y bromo a Estados Unidos desde la década de 1920.

Aunque hace tiempo que se detectan concentraciones relativamente altas de litio en la salmuera de los yacimientos petrolíferos del sur de Arkansas, una serie de factores (desde diferentes perfiles de impurezas y clima hasta espacio limitado y apoyo público a grandes estanques de evaporación) han hecho que su extracción no haya sido posible. Ahora parece probable que la tecnología de extracción directa de litio (DLE) pronto cambie las reglas del juego.

El peso pesado de la industria petrolera ExxonMobil, el gigante del litio Albemarle y una asociación entre Standard Lithium y Equinor están comprometidos con la producción de litio en la región. Los tres tienen arrendamientos ubicados en el condado de Union, y la columna piloto DLE de Standard Lithium se encuentra actualmente en pruebas avanzadas.

Si bien un auge del litio impulsado por DLE será bienvenido en la sede del condado de El Dorado y la capital del estado de Little Rock, en las últimas décadas el lugar del condado de Union en el panorama de recursos estadounidense se ha definido mejor por lo bien que ha gestionado y conservado sus aguas subterráneas.

Ante una rápida disminución del nivel freático a fines de la década de 1990, los residentes del condado de Union instituyeron un plan de gestión de aguas subterráneas líder en el país que ha recargado casi por completo el acuífero Sparta, ubicado sobre Smackover, rico en litio, al tiempo que ha permitido que continúe la extracción de salmuera de bromo. El plan del sur de Arkansas llegó décadas antes de la alarma pública y la reacción generalizada de la legislatura estatal ante la actual crisis de agotamiento de las aguas subterráneas de Estados Unidos.

Dado que una de las preguntas clave en torno a la viabilidad comercial de DLE es cuánta agua dulce utilizará la tecnología, casi parece predestinado que esta primera prueba en carretera estadounidense para seleccionar la separación de iones de litio de salmuera rica en litio se lleve a cabo en el sur de Arkansas.

"Si no podemos hacer un buen trabajo reciclando esa agua y reduciendo nuestra huella hídrica, vamos a ser aplastados", dijo a Reuters en septiembre pasado John Burba, presidente ejecutivo de International Battery Metals, hablando sobre el uso de agua dulce de DLE. "DLE es un proceso que consume mucha agua".

El agua subterránea es la materia prima más extraída del mundo y proporciona casi la mitad del agua potable mundial. Alrededor del 70 por ciento de toda el agua subterránea extraída se utiliza para la agricultura, lo que desempeña un papel importante a la hora de garantizar que nos mantengamos alimentados.

Los estados con grandes poblaciones y extensas tierras de cultivo tienden a tener las extracciones de agua subterránea más importantes de Estados Unidos. En 2015, solo cinco estados (California, Texas, Idaho, Nebraska y Arkansas) representaron el 54 por ciento del uso nacional de agua subterránea, principalmente para riego.

En general, el bombeo excesivo de agua, el aumento de las sequías y los incentivos gubernamentales para aumentar la producción de alimentos han afectado el tiempo de recuperación de los acuíferos. El resultado general ha sido preocupante.

En agosto pasado, el New York Times publicó una extensa investigación sobre el uso de aguas subterráneas en Estados Unidos. Los hallazgos fueron condenatorios. Después de analizar los niveles de agua en más de 80.000 pozos de monitoreo en todo Estados Unidos, el Times encontró que casi la mitad han “disminuido significativamente [desde principios de la década de 1980] a medida que se ha bombeado más agua de la que la naturaleza puede reponer”.

Desde 2014, el 40 por ciento de los sitios han alcanzado mínimos históricos. Los principales productores agrícolas, como los mencionados anteriormente, se encuentran entre los estados con peor desempeño.

"Desde un punto de vista objetivo, esto es una crisis", dijo al Times Warigia Bowman, profesora de derecho y experta en agua de la Universidad de Tulsa, "habrá partes de Estados Unidos que se quedarán sin agua potable".

Hace casi tres décadas, el condado de Union vio venir esto y actuó. En 1996, el gobierno del estado de Arkansas designó el acuífero Sparta debajo del sur de Arkansas como "Área crítica de aguas subterráneas".

Al año siguiente, el Servicio Geológico de los Estados Unidos (USGS) descubrió que el acuífero caía hasta dos metros por año. Recomendó que las futuras extracciones de agua subterránea en el condado de Union se reduzcan en casi tres cuartas partes para mantener los niveles de agua. Las necesidades industriales de agua dulce jugaron un papel importante en la disminución del acuífero.

“Si no hacíamos algo en cinco años o menos, íbamos a perder nuestra fuente de agua”, dijo a principios de este año Sherrel Johnson, gerente de proyectos de la junta de conservación del agua del condado de Union, a Scientific American.

Los residentes del condado de Union solicitaron al gobernador de Arkansas, Mike Huckabee, padre de la actual gobernadora Sarah Huckabee Sanders, que nombrara una Junta de Conservación del Agua dotada de autoridad para imponer impuestos.

Después de iniciar un programa educativo en todo el condado sobre el estado de su acuífero, la junta promulgó una tarifa de bombeo de “conservación” para los usuarios industriales. Luego, instituyó un impuesto temporal respaldado por los votantes para una planta de tratamiento de 65 millones de dólares, que extraería agua superficial del cercano río Ouachita. El agua del río tratada estaba explícitamente para usuarios industriales, ejerciendo mucha menos presión sobre el nivel freático anteriormente vulnerable.

El resultado de las medidas adoptadas por la junta de aguas ha sido un éxito rotundo. Este año, el nivel general del acuífero Sparta fue 36 metros más alto que en 2004. Los ocho pozos de monitoreo del USGS en todo el condado han mostrado aumentos continuos durante las últimas dos décadas. En abril, un pozo mostró que los niveles de agua ahora eran más altos que la parte superior del propio acuífero.

"Es necesario contar con un liderazgo confiable, [buena] ciencia y tenacidad [para realizar los cambios necesarios]", dijo Johnson.

El condado de Union no está solo en sus esfuerzos en torno a los esquemas de almacenamiento y recuperación de acuíferos de EE. UU. están activos en ciudades de todo el oeste de los Estados Unidos, con Austin, San Antonio y el Valle Central de California a la cabeza.

Desde 2008, el Proyecto San Juan-Chama de 450 millones de dólares ha permitido recuperar el acuífero debajo de Albuquerque, Nuevo México, y ha aumentado el suministro de agua dulce para los agricultores a lo largo del Río Grande.

En el mejor de los casos, el enfoque federal ante la crisis de las aguas subterráneas en Estados Unidos podría considerarse atrofiado. ¿Lo peor? Profundamente decepcionante. En los últimos años, el senador Martin Henrich, demócrata de Nuevo México, ha defendido la causa de la gestión y conservación de las aguas subterráneas en Washington, D.C., presentando una serie de proyectos de ley.

Su Ley de Conservación Voluntaria de Aguas Subterráneas, copatrocinada por el senador Jerry Moran, republicano de Kansas, daría a los agricultores estadounidenses más flexibilidad e incentivos para proteger las fuentes de aguas subterráneas. La Ley de Datos del Agua de Heirnirch tiene el potencial de transformar la gestión del agua al establecer un requisito nacional para recopilar información sobre las aguas subterráneas.

Actualmente, muchos estados exigen poco o ningún seguimiento o presentación de informes sobre sus acuíferos. Para su investigación profundamente investigada sobre el estado de las aguas subterráneas estadounidenses, el Times utilizó cifras de 60 bases de datos diferentes, cada una con sus categorías de interés y niveles de exhaustividad.

Ninguno de los proyectos de ley de Heinrich ha sido votado.

Más abajo en la cadena de gobernanza estadounidense, hay movimientos más alentadores. En octubre pasado, la Conferencia Nacional de Legislaturas Estatales (NCSL), un grupo bipartidista que representa a los gobiernos estatales de Estados Unidos, destacó muchas leyes alentadoras centradas en las aguas subterráneas aprobadas en estados rojos y azules en los últimos años.

Desde 2019, se han promulgado más de 100 proyectos de ley estatales centrados en la conservación y gestión de las aguas subterráneas. En los últimos dos años, Virginia, Idaho, Kansas, Utah y Nevada aprobaron leyes centradas en la conservación de acuíferos y cuencas.

Aprobada en 2020, la Ley de Bancos de Agua de Utah ha permitido a los titulares de derechos de agua con agua extra arrendarla a aquellos que tienen menos. El estado planea ampliar el programa. Además de revisar las disposiciones actuales sobre gestión de aguas subterráneas, Nevada introdujo una ley el año pasado que exige que el ingeniero estatal "afirme o modifique el rendimiento perenne de las cuencas en áreas de gestión críticas designadas". Tanto Utah como Nevada tienen un papel crucial en el futuro del litio de Estados Unidos.

Las políticas de extracción también han cambiado. Varios estados exigen más permisos, tarifas más altas para la extracción en áreas de conservación y planes para la auditoría del agua y la detección y reparación de fugas. California, Oklahoma, Nevada, Texas y Virginia se encuentran entre los estados que lideran el camino.

Otras medidas son posibles. En un artículo para Forbes en octubre pasado, John Sabo, profesor de Tulane que se centra en los recursos hídricos en el Instituto ByWater de la escuela, identificó tres formas de mejorar la situación de las aguas subterráneas en el valle del río Mississippi.

Estos fueron determinar cómo capturar mejor el exceso de agua de los aguaceros e inundaciones y almacenarlo bajo tierra, establecer un pacto interestatal para ayudar a coordinar la gestión conjunta de las aguas subterráneas y superficiales, y reevaluar cómo se utiliza el agua en la agricultura, incluyendo qué cultivos se cultivan y dónde.

También hay ejemplos internacionales que replicar. Varios proyectos piloto de recarga en el centro de España han utilizado escorrentías de tejados y aguas residuales tratadas para recargar acuíferos. Después de que se introdujeran nuevas tarifas para el bombeo de pozos privados en Bangkok a principios de la década de 2000, las pérdidas de agua subterránea se revirtieron y los problemas de hundimiento del terreno se desaceleraron.

Dado que el 84 por ciento de todas las extracciones de agua subterránea son agua dulce, la extracción de acuíferos salinos representa menos de una sexta parte de toda el agua extraída bajo la superficie en los Estados Unidos.

El noventa y siete por ciento del agua subterránea salina se utiliza para energía termoeléctrica, el dos por ciento para necesidades industriales y sólo el uno por ciento para la minería, una cifra que aumentará rápidamente a medida que la perforación de salmueras habilitadas por DLE se vuelva más factible y respetuosa con el medio ambiente.

Toda la industria del litio ha estado trabajando en estrategias para aumentar el reciclaje de agua dulce, con el objetivo de garantizar que la extracción de litio de la salmuera siga siendo factible desde el punto de vista de la gestión de recursos. Los requisitos de agua dulce para DLE variarán de un diseño a otro.

Reuters informó que algunos tipos de tecnología DLE requieren 180 toneladas métricas de agua para producir una tonelada métrica de litio, lo que contribuye poco a respaldar las afirmaciones transformadoras de DLE. En el proceso DLE de intercambio iónico, por ejemplo, se necesita agua dulce para enjuagar el sorbente del litio. En muchos casos también será necesario un reciclado cuidadoso de este aporte de agua dulce.

El año pasado, investigadores franceses publicaron un artículo sobre el impacto ambiental del DLE de las salmueras. Después de analizar 57 informes sobre tecnología DLE dependiente del agua, encontraron que una cuarta parte mostraba un uso de agua dulce a tasas hasta diez veces mayores que las de los estanques de evaporación utilizados en América del Sur. Otra cuarta parte de la tecnología DLE que estudiaron no tenía ningún dato sobre el uso de agua dulce.

Es alentador que Albemarle utilice tecnología DLE basada en membranas en su planta piloto del condado de Union, una técnica que algunos reconocen que requiere menos agua para las operaciones. ExxonMobil todavía está investigando qué tecnología DLE utilizar, mientras que Standard Lithium ha hablado con confianza sobre la eficiencia de su sistema diseñado por Koch Industries.

Debido a la presencia del río Ouachita y la planta de tratamiento del condado, el agua dulce es relativamente abundante en el lado de Arkansas del Smackover. La industria ha continuado con éxito en el condado de Union, utilizando agua de la planta. Desde 2007, todo el suministro de bromo de Estados Unidos proviene de salmuera del sur de Arkansas.

Johnson, de la Junta de Conservación del Agua del Condado de Union, dice que su planta de agua financiada con fondos públicos ha “demostrado ser una gran ayuda para atraer nuevos desarrollos”, que incluyen operadores de campos de salmuera de litio.

Otro desafío que enfrentan los mineros de litio en el condado de Union es que el acuífero Sparta se encuentra directamente encima del propio Smackover. Es absolutamente imprescindible una ingeniería cuidadosa y una tecnología de perforación y bombeo diseñada adecuadamente.

Pase lo que pase, puede estar seguro de que la Junta de Conservación del Agua del Condado de Union estará vigilando los niveles. En una de las primeras pruebas en carretera de DLE Tech en salmuera del sur de Arkansas, se ha implementado firmemente un dispositivo de vigilancia del agua adecuado.

Ben Stanley

July 17, 2024

Feature

Zelandez se complace en anunciar que Flavia Royon, ex Secretaria de Energía y Minería de Argentina, se unirá al directorio de la compañía como directora.

El nombramiento garantiza que el proveedor mundial líder de tecnología de salmuera de litio tendrá una perspectiva argentina crucial sobre las operaciones, a medida que la nación sudamericana fortalece aún más su posición como uno de los mayores proveedores de litio del mundo.

“Argentina está preparada para desempeñar un papel estratégico esencial en el avance de la transición energética mundial de cara al futuro, y Zelandez será un socio crucial para que eso suceda”, afirma la Sra. Royon. "Tener a un argentino en la mesa superior con Zelandez es una gran victoria para ambas partes".

Royon, ingeniera industrial, se desempeñó como Secretaria de Minería y Energía de la provincia de Salta antes de desempeñarse como Secretaria de Energía de Argentina entre 2022 y 2023. Royon fue nombrada Secretaria de Minería por el presidente Javier Milei en diciembre de 2023, cargo que dejó en febrero del 2024. Comenzará oficialmente como miembro del directorio de Zelandez en julio.

Gene Morgan, director ejecutivo de Zelandez, afirma que la amplia experiencia de Royon y su conocimiento del sector minero de litio argentino aportarán a la empresa una perspectiva invaluable.

“Desde Salta hasta las altas esferas del poder en Buenos Aires,, Flavia sabe lo que se necesita para garantizar que la extracción de salmuera de litio beneficie a todas las partes interesadas”, afirma el Sr. Morgan. "Junto con su compromiso a la participación comunitaria, su conocimiento será de gran valor para Zelandez".

Royon describió la reputación de Zelandez como un intermediario pragmático y honesto en la industria sudamericana de salmueras de litio como una razón clave por la que aceptó unirse a su junta directiva.

“Ya sea trabajando como ingenieros de campos de salmuera o como formulador de políticas a nivel provincial o nacional, Zelandez se ha ganado la reputación de ser un socio profesional y confiable en los campos de salmueras de América del Sur”, dice la Sra. Royon. “Como miembro de la junta directiva, me dedico a fortalecer esa reputación y a mostrar a mis compatriotas argentinos por qué nuestra nación puede beneficiarse del proceso de extracción de salmuera de litio”.

Argentina, que forma parte del “triángulo del litio” de América del Sur, es actualmente el cuarto mayor productor de litio del mundo y proporciona alrededor de 34.000 toneladas anuales de carbonato de litio equivalente (LCE). Para 2027, se estima que crecerá significativamente, superando a Chile como segundo mayor productor mundial.

El mes pasado, Zelandez se asoció con la provincia argentina de Catamarca en un acuerdo para suministrar plantas modulares prefabricadas para la principal provincia productora de litio del país. El elemento central de la asociación es el suministro y utilización de ErLi, las instalaciones prefabricadas de producción de litio de Zelandez.

Media Team

July 9, 2024

Press

Zelandez se ha asociado con la provincia argentina de Catamarca en un acuerdo para proporcionar plantas prefabricadas modulares para la principal provincia productora de litio del país sudamericano.

La asociación vincula al proveedor líder mundial de servicios de salmuera de litio con CAMYEN, la empresa de minería y energía de Catamarca.

El elemento central de la asociación son plantas prefabricadas de producción de carbonato de litio, que Zelandez construirá en Estados Unidos.

Gene Morgan, director ejecutivo de Zelandez, dice que una asociación formal con CAMYEN se sintió como una progresión natural para las dos organizaciones y una "gran victoria para las partes interesadas en la industria argentina del litio y su línea de suministro a los Estados Unidos".

"Zelandez lleva mucho tiempo prestando servicios a clientes en el estado de Catamarca y hemos disfrutado de la forma pragmática en que la región busca ayudar a la producción local de litio", dice Morgan. "Esta asociación tiene como objetivo ayudar a todos nuestros clientes en la región".

"Damos la bienvenida a este compromiso con Zelandez como una forma de continuar agregando valor a los recursos de litio de la provincia, crear empleos y generar ingresos por exportaciones", dice Susana Prelada Molina, presidenta de CAMYEN.

El acuerdo también permitirá que Zelandez y CAMYEN se unan para facilitar futuras asociaciones de financiación de proyectos de Estados Unidos, Europa y Japón. Según la ley argentina, las provincias conservan los derechos sobre los recursos minerales.

Para 2027, se estima que Argentina aumentará significativamente la producción de litio, superando a Chile como el segundo mayor productor de litio del mundo. Hoy en día, se producen alrededor de 20.000 toneladas de carbonato de litio equivalente (LCE) anualmente en los campos de salmuera de Catamarca, lo que representa más de la mitad de la producción total de Argentina. La mayoría de los proyectos de exploración de salmuera de litio del país también se llevan a cabo en la provincia.

Catamarca está ubicada en el corazón del "Triángulo del Litio" de América del Sur, que contiene más del 60% de las reservas totales de litio del mundo en formaciones de salmuera. El litio de salmuera sudamericano se considera la fuente de menor costo del elemento crítico para las baterías.

Media team

June 29, 2024

Press

Austin, Texas, March 5, 2024 — Zelandez, el proveedor líder de tecnología para la

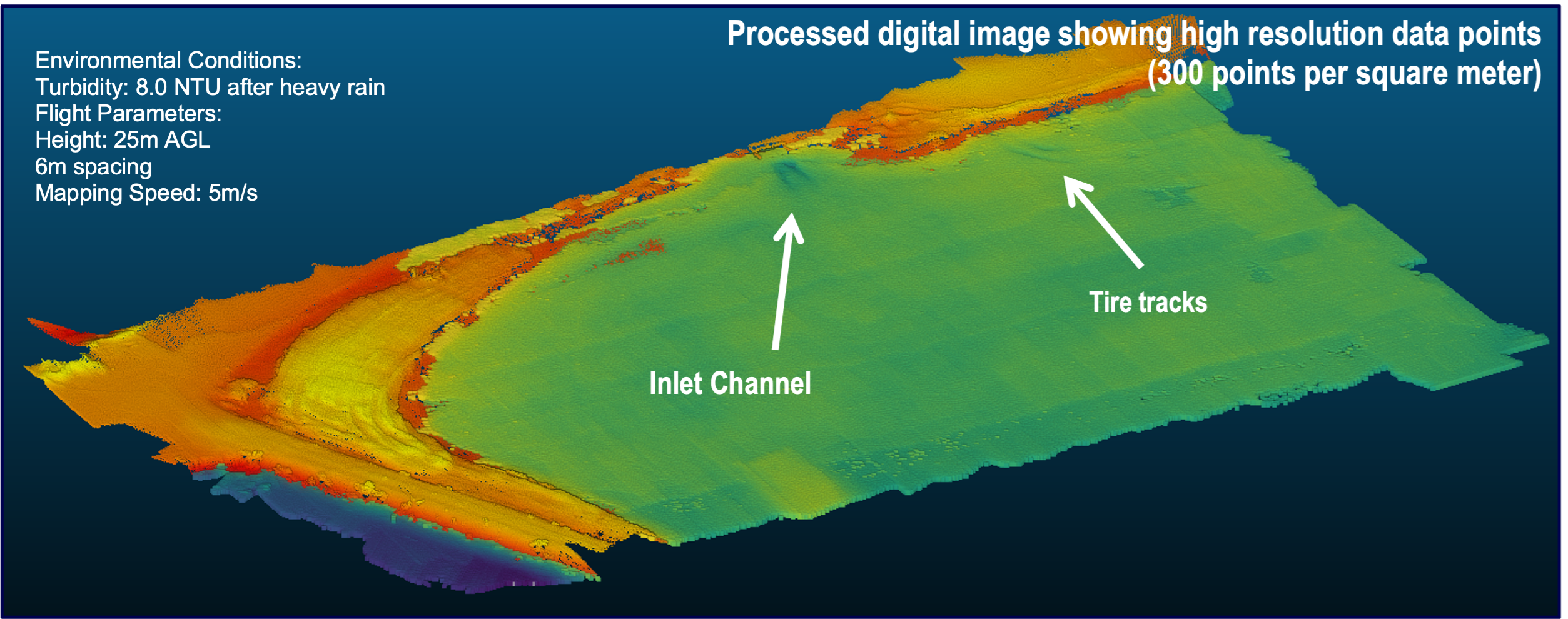

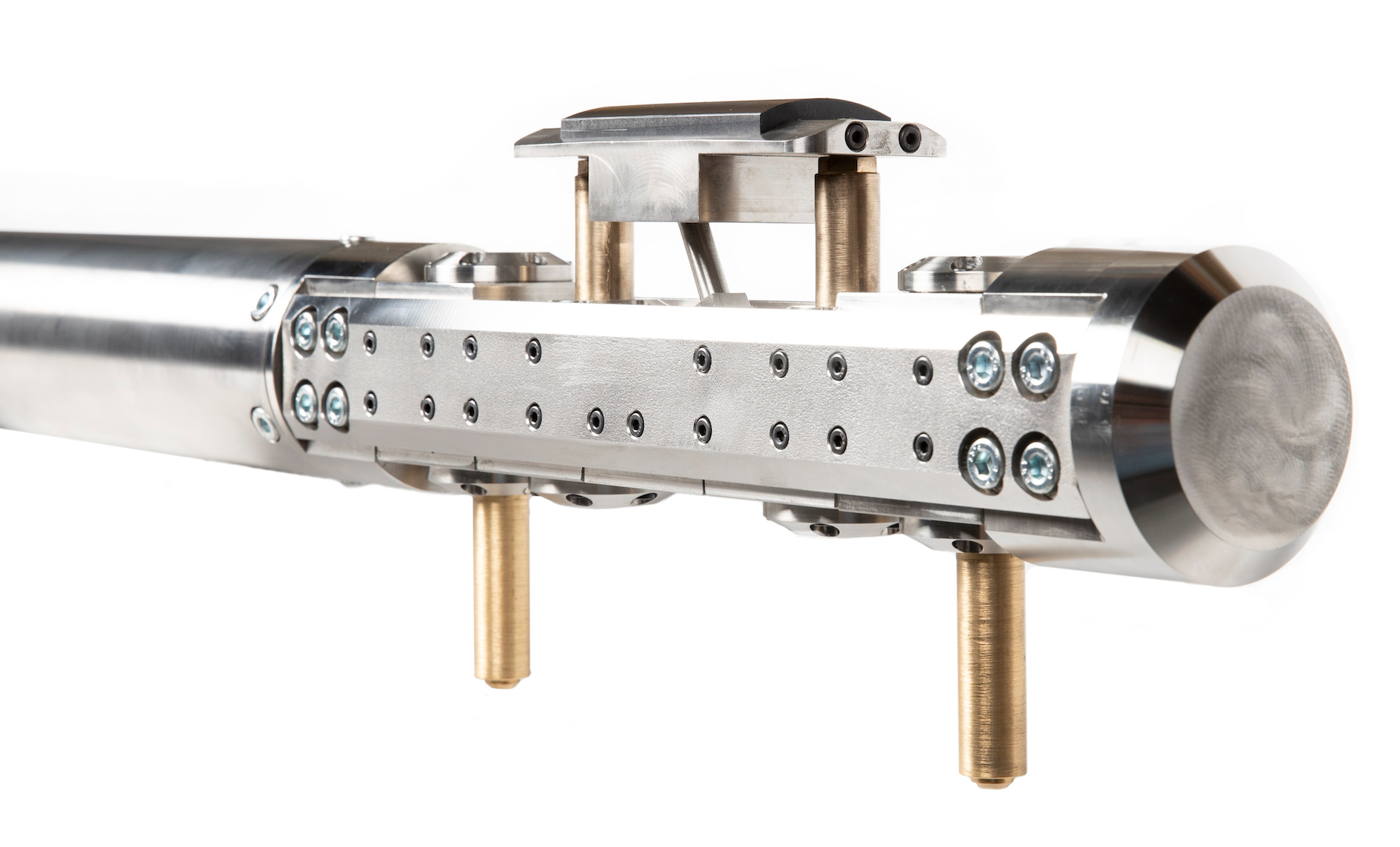

industria de las salmueras de litio, ha anunciado hoy la disponibilidad de su nuevo comprobador de formación de perforaciones (BFT) para los desarrolladores de litio de todo el mundo.

El BFT es el comprobador de formación por bombeo más delgado del mundo, diseñado para satisfacer específicamente las necesidades de los mineros de litio mediante la medición de la presión del acuífero, el análisis de fluidos en el fondo del pozo en tiempo real y la obtención de muestras de salmuera representativas. Reduce significativamente los costes de explotación de las salmueras de litio en comparación con el "método de prueba del empaquetador", menos preciso.

Los desarrolladores de litio ya no dependerán de grandes y costosas plataformas de muestreo, que tienen elevados costes de suministro, para recuperar muestras de salmuera del subsuelo. El BFT reduce el tiempo necesario para obtener muestras de salmuera de litio de calidad. Las muestras de salmuera contaminada serán cosa del pasado.

El BFT proporciona datos detallados de presión y productividad y permite a los equipos de hidrogeología de los clientes optimizar la producción de salmuera y litio. Acelera el periodo de desarrollo necesario para llevar el litio al mercado a un coste menor.

Actualmente, ningún producto o servicio ofrece a las operaciones de litio el nivel de medición de presión, caracterización de fluidos y pruebas de yacimientos que ofrece el BFT.

"El mundo necesita más litio. La antigua forma de tomar muestras de litio era demasiado lenta y engorrosa. Dificultaba la búsqueda de nuevos recursos de salmueras de litio y la introducción de más litio en el mercado. El Borehole Formation Tester cambia esta situación: cambia las reglas del juego para los desarrolladores de litio. El BFT es otro ejemplo de la innovación de Zelandez específicamente para las necesidades del mercado del litio", dijo Gene Morgan, CEO de Zelandez.

"El BFT se construyó para afrontar los retos específicos de las pruebas de acuíferos y el muestreo de fluidos en la exploración y producción de salmueras de litio. En lugar de tardar semanas, ofrece resultados en cuestión de horas o días".

El BFT permite a la industria minera del litio realizar pruebas de presión y permeabilidad sin equipo y tomar muestras de fluidos en perforaciones delgadas de hasta 122 mm (PQ). El BFT permite realizar pruebas y tomar muestras en formaciones de baja permeabilidad, laminadas, fracturadas, no consolidadas y heterogéneas. Mejora la toma de decisiones de los mineros del litio proporcionándoles acceso en tiempo real a datos procesables sobre acuíferos. Gracias a una mejor definición de las complejas sub-superficies, se mitiga la mala capacidad de extracción de los pozos.

También permite a los mineros comprender mejor y cumplir sus requisitos de reinyección.

"Aunque los comprobadores de formación son habituales en la industria del petróleo y el gas, su tamaño y coste los han hecho poco prácticos para su uso en el yacimiento de salmuera. El BFT ha miniaturizado esta tecnología para los mineros de litio", añade Morgan.

El BFT de Zelandez satisface las necesidades de ensayo y muestreo de los sectores de salmueras de litio, aguas subterráneas, roca dura, gas de veta de carbón, hidrógeno natural y helio.

Zelandez es el líder en servicios de yacimientos de salmuera y ofrece un conjunto completo de tecnología para exploradores y productores de salmuera de litio, que incluye la gestión integral de proyectos, plantas modulares de producción de litio, sensores y conocimientos expertos en geociencia e ingeniería. Zelandez trabaja con la mayoría de las empresas mineras de litio de Argentina, Bolivia, Chile y Norteamérica.

Para más información

Matt Adams

BFT Director of Sales

Tel: +61 467 726 027

E-Mail: [email protected]

Matt Adams

March 19, 2024

Uncategorized

Elija Zelandez para su proyecto de salmuera de litio